Il Piano Transizione 5.0, insieme al Piano Transizione 4.0, si inserisce nell’ambito della più ampia strategia finalizzata a sostenere il processo di trasformazione digitale ed energetica delle imprese e mette a disposizione delle stesse, nel biennio 2024-2025, 12,7 miliardi di euro. In particolare, in linea con le azioni di breve e medio periodo previste dal piano REPowerEU, Transizione 5.0, con una dotazione finanziaria complessiva pari a 6,3 miliardi di euro, si pone l’obiettivo di favorire la trasformazione dei processi produttivi delle imprese, rispondendo alle sfide poste dalle transizioni gemelle, digitale ed energetica.

Ecco, in dieci punti, le informazioni essenziali da conoscere.

1. A chi è destinato Piano Transizione 5.0

L’incentivazione è rivolta a imprese che investono in progetti innovativi in Italia finalizzati alla riduzione dei propri consumi energetici e che rispettano le normative sulla sicurezza nei luoghi di lavoro e sul versamento dei contributi previdenziali e assistenziali a favore dei lavoratori.

Non contano né la dimensione, né la residenza, né la forma giuridica né il regime fiscale. Le imprese idonee possono attivare una sola pratica alla volta, chiedendo un credito d’imposta per una spesa annuale al massimo pari a 50 milioni di euro.

Non sono ammesse invece le imprese: in stato di liquidazione o difficoltà finanziaria; destinatarie di sanzioni interdittive; i cui processi non rispettano il Do No Significant Harm (DNSH). Tuttavia, il decreto attuativo ha esteso l’accesso al Piano Transizione 5.0 ad imprese energivore che rientrano in particolari eccezioni al DNSH.

2. Come funziona

La Misura consiste in un’agevolazione sotto forma di credito d’imposta proporzionale alla spesa sostenuta per nuovi investimenti in strutture produttive ubicate nel territorio dello Stato, effettuati nel biennio 2024-2025. Il credito di imposta è riconosciuto a condizione che si realizzi una riduzione dei consumi energetici di almeno il 3% per la struttura produttiva o, in alternativa, di almeno il 5% del processo interessato dall’investimento.

3. Quali sono le spese ammissibili

La riduzione dei consumi energetici deve conseguire da investimenti in beni materiali e immateriali funzionali alla transizione tecnologica e digitale delle imprese secondo il modello “Industria 4.0” (Allegati A e B alla Legge 232/2016).

Si specifica che ai fini della applicazione della misura Piano Transizione 5.0 rientrano tra i beni di cui all‘allegato B alla Legge 232/2016:

• i software, i sistemi, le piattaforme o le applicazioni per l’intelligenza degli impianti che garantiscono il monitoraggio continuo e la visualizzazione dei consumi energetici e dell’energia autoprodotta e autoconsumata, o introducono meccanismi di efficienza energetica, attraverso la raccolta e l’elaborazione dei dati anche provenienti dalla sensoristica IoT di campo (Energy Dashboarding);

• i software relativi alla gestione di impresa se acquistati unitamente ai software, ai sistemi o alle piattaforme di cui alla lettera a).

Nell’ambito dei progetti di innovazione sono inoltre agevolabili:

• i beni materiali nuovi strumentali all’esercizio d’impresa finalizzati all’autoproduzione di energia da fonti rinnovabili destinata all’autoconsumo, a eccezione delle biomasse, compresi gli impianti per lo stoccaggio dell’energia prodotta;

• spese per la formazione del personale nell’ambito di competenze utili alla transizione dei processi produttivi (nel limite del 10% degli investimenti effettuati nei beni strumentali e nel limite massimo di 300 mila euro).

4. Sistemi di autoproduzione di energia rinnovabile

All’acquisto di uno o più beni 4.0, possono essere aggiunte all’investimento incentivabile le spese in sistemi per l’autoproduzione di energia rinnovabile destinata all’autoconsumo, ad eccezione delle biomasse.

Ci sono però dei vincoli da rispettare:

• i pannelli fotovoltaici devono avere i moduli prodotti in UE e un’efficienza maggiore o uguale al 21,5%;

• è prevista una maggiorazione del credito (120%) per i moduli fotovoltaici con un’efficienza almeno del 23,5% e (140%) per moduli composti da celle bifacciali ad eterogiunzione di silicio o tandem con efficienza minima del 24%;

• producibilità massima attesa di un impianto di autoproduzione ≤ 105% del fabbisogno della struttura produttiva.

• spesa in sistemi di accumulo ≤ 900 euro/kWh.

• ulteriori vincoli di spesa per gli impianti di autoproduzione sono espressi nell’Allegato 1 del decreto.

5. Formazione

All’acquisto di uno o più beni 4.0, possono essere aggiunte all’investimento incentivabile spese in formazione del personale (in presenza/a distanza) per acquisire o consolidare competenze sulla transizione energetica e digitale dei propri processi produttivi.

I vincoli:

• spese in formazione ≤ 10% dell’investimento totale e ≤ 300 mila euro;

• la formazione deve essere erogata da soggetti esterni all’organizzazione, elencati nel decreto attuativo. Tra di essi figurano Siemens e i Centri di Competenza.

• durata totale dei moduli di formazione ≥ 12 ore, in particolare ≥ 4 ore sulla transizione ecologica e ≥ 4 ore sulla transizione digitale in riferimento a specifici argomenti descritti nell’Allegato 2 del decreto attuativo.

6. Come si richiede il credito d’imposta 5.0

Per prenotare il credito d’imposta, l’impresa deve fornire su una piattaforma messa a disposizione dal GSE una documentazione descrittiva del progetto di innovazione e una certificazione ex ante corrispondente al risparmio energetico previsto.

Entro 30 giorni dalla conferma della prenotazione, devono essere forniti documenti relativi all’accettazione dell’ordine dal fornitore e un pagamento di acconto pari almeno al 20% del costo dei beni 4.0 e degli impianti di autoproduzione di energia.

Completato il progetto, di deve caricare sulla medesima piattaforma la descrizione dell’investimento realizzato, la certificazione ex post dei risparmi energetici effettivi, la perizia tecnica asseverata sui beni 4.0 e la certificazione contabile. Una volta approvata la domanda, il credito d’imposta può essere fruito in una o più quote. La rimanente parte al 31/12/25 sarà erogata in 5 rate annuali di pari importo.

Il credito d’imposta riconosciuto è utilizzabile esclusivamente in compensazione nel modello F24 presentato tramite i servizi telematici offerti dall’Agenzia delle Entrate, entro la data del 31/12/2025, decorsi 5 giorni dalla regolare trasmissione dei dati all’Agenzia delle Entrate da parte di GSE.

7. Meccanismi di utilizzo del beneficio

L’agevolazione è subordinata alla presentazione di certificazioni da parte di un valutatore indipendente, le cui modalità, termini di trasmissione e contenuto sono individuati dal Decreto Interministeriale 24 luglio 2024.

Certificazioni necessarie:

• “Ex ante”, attestante la riduzione dei consumi energetici conseguibile mediante gli investimenti progettati;

• “Ex post”, attestante l’effettiva realizzazione degli investimenti in conformità alla certificazione ex ante e l’avvenuta interconnessione alla rede produttiva/di fornitura.

8. Chi sono i soggetti abilitati per la certificazione

Le certificazioni energetiche ex-ante ed ex-post possono essere erogate da enti accreditati:

• Esperti in Gestione dell’Energia (EGE)

• Energy Service Company (ESCo)

• Gli ingegneri iscritti nelle sezioni A e B dell’albo professionale, nonché i periti industriali e i periti industriali laureati iscritti all’albo professionale nelle sezioni “meccanica ed efficienza energetica” e “impiantistica elettrica ed automazione”, con competenze e comprovata esperienza nell’ambito dell’efficienza energetica dei processi produttivi.

9. Calcolo credito d’imposta

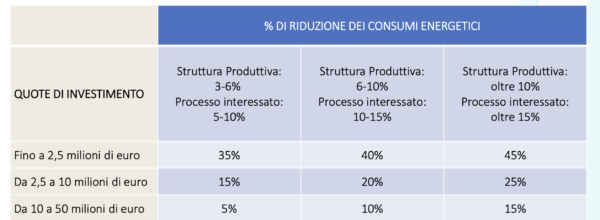

L’ammontare del credito d’imposta varia in relazione alla quota d’investimento e alla riduzione dei consumi.

10. Ammontare e cumulo del credito d’imposta

Il credito d’imposta è cumulabile con altre agevolazioni finanziate con risorse nazionali che abbiano ad oggetto i medesimi costi, a condizione che tale cumulo, tenuto conto anche della non concorrenza alla formazione del reddito e della base imponibile dell’IRAP, non porti al superamento del costo sostenuto.

Il credito d’imposta non è cumulabile con i crediti previsti dal Piano Transizione 4.0 nonché con il credito d’imposta per investimenti nella Zona Economica Speciale (ZES unica – Mezzogiorno) e nella Zona Logistica Semplificata (ZLS).