Tra comunità energetiche e iniziative di autoconsumo collettivo sono 168 a oggi le realtà attive in Italia, circa il doppio (+89%) rispetto al 2023, soprattutto in Piemonte, Lazio, Sicilia e Lombardia, che da sole coprono il 48% del totale (80 iniziative). Tuttavia, l’impatto sul sistema al momento è ancora limitato, perché si tratta in larga parte di realtà che hanno una forma societaria piuttosto semplice (associazioni nel 50% dei casi) e che funziona con impianti di piccola taglia. La potenza mediana è in leggera crescita (da 55 kW nel 2023 a 60 kW nel 2024), ma gli impianti oltre i 200 kW sono solo il 34% del totale, con una presenza rilevante (23,5%) di piccoli impianti con potenza inferiore a 30 kW.

Dunque, si parla ancora di un fenomeno di nicchia: il lungo e complesso percorso che ha introdotto in Italia le Comunità Energetiche Rinnovabili e le nuove forme di mercato della flessibilità sta dando i risultati sperati? E quali ragionevoli sviluppi possiamo aspettarci? Sono alcune delle domande a cui vuole dare risposta l’edizione 2024 dell’Electricity Market Report redatto dall’Energy&Strategy della School of Management del Politecnico di Milano, che raccoglie analisi e simulazioni di mercato, nonché i pareri delle aziende partner della ricerca, ottenuti attraverso interviste e workshop di approfondimento.

“La vera sfida per la diffusione su larga scala delle CER è legata alla loro sostenibilità economica – spiega Vittorio Chiesa, direttore di Energy&Strategy -. Le analisi condotte all’interno del Rapporto, e basate sulla valutazione delle diverse possibili configurazioni, mostrano come essa sia fortemente connessa alla capacità di ‘condividere’ energia, con valori che cambiano radicalmente quando si supera il 70% di energia condivisa. È questo quindi un fattore chiave nella fase di progettazione e disegno della CER, che tuttavia richiede anche la capacità di ingaggiare non soltanto il numero, ma anche la tipologia di partecipanti corretta.

“C’è poi da tenere in considerazione il fatto che i ritorni sono comunque piuttosto limitati, nell’ordine delle migliaia di euro lungo la vita dell’iniziativa – aggiunge Davide Chiaroni, vicedirettore di Energy&Strategy -: sono numeri che quindi vanno letti come ‘aggiuntivi’ rispetto alla realizzazione di un impianto che avrebbe comunque la possibilità di esistere in modalità stand alone, mentre è più difficile immaginare realizzazioni che nascano solo ed esclusivamente al servizio della comunità, a meno che non prevalgano finalità sociali o di contrasto alla povertà energetica che pongono in secondo piano gli aspetti commerciali”.

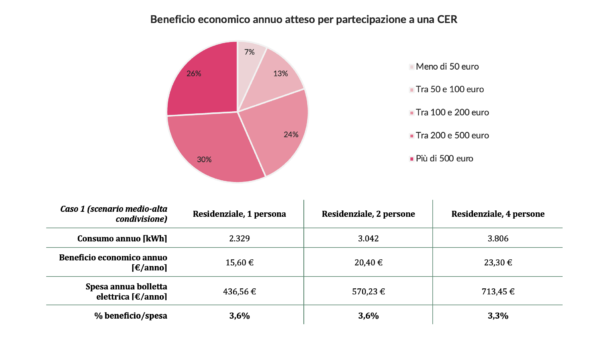

È fondamentale, quindi, fare i conti con questa dimensione e settare correttamente le aspettative: un sondaggio effettuato su 1000 cittadini (il 21% dei quali già partecipava a una CER) ha evidenziato che l’80% del campione si attende ritorni annui superiori a 100 euro l’anno e solo il 7% si aspetta di ricevere un valore inferiore a 50 euro, cifra più vicina alla realtà. Rispetto alla spesa annua per la bolletta elettrica, infatti, il risparmio si aggira sul 3-4%, una quota non sufficiente a suscitare interesse in larga parte della popolazione.

Scendendo più nel dettaglio dell’analisi delle CER, nel 58% dei casi il promotore è un ente pubblico che fornisce spazi per l’installazione degli impianti e supporta l’aggregazione dei membri, allo scopo di ridurre le spese, aiutare le famiglie in situazioni di disagio economico e finanziare progetti sul territorio. In questo stesso modello ricadono anche iniziative promosse da altri soggetti, come enti del terzo settore e cooperative sociali. L’altra parte rilevante (21%) è costituita da azioni messe in campo da soggetti specializzati, a supporto di privati interessati, mentre solo per una parte minoritaria (9%) a muoversi sono i cittadini. Nel 79% dei casi l’iniziativa prevede comunque la presenza di un soggetto esterno specializzato (ESCo, utility o imprese del settore energetico) che supporti il promotore investendo negli impianti o supportando le attività di aggregazione dei membri e di gestione della CER.

I mercati della flessibilità

La flessibilità elettrica indica la capacità di un sistema di gestire in maniera efficace ed efficiente la variabilità della produzione e della domanda elettrica. Nel Rapporto sono presentati sia i risultati del progetto pilota UVAM (flessibilità globale, cioè su scala della rete di trasmissione) sia quelli dei progetti pilota di flessibilità locale (a livello delle reti di distribuzione). La partecipazione al progetto pilota UVAM è diminuita nel tempo, però la sua affidabilità è aumentata: la saturazione media del contingente, infatti, è passata dal 90% del 2021 al 17% dei primi 9 mesi del 2024 e le UVAM abilitate si sono ridotte di oltre un terzo, scendendo a 174 a settembre 2024. Le cause sono riconducibili sia a fattori normativi (l’introduzione dei test di affidabilità) che a fattori di mercato, come gli elevati prezzi dell’elettricità osservati nel 2022. Al contrario, se tra agosto 2021 e luglio 2022 un decimo degli ordini di dispacciamento a salire di TERNA era stato eseguito integralmente, nel periodo tra agosto 2023 e luglio 2024 si è passati a un ordine su cinque.

Osservando la capacità assegnata nelle aste UVAM, emerge che il mercato è concentrato nelle mani delle prime cinque società, che dal 2019 al 2024 ne hanno ottenuto tra il 71% e l’86% del totale. E si tratta in genere sempre delle stesse: si contano infatti solamente 12 società diverse nelle top 5 dal 2019 al 2024. Questo significa che, mentre i volumi complessivamente assegnati nel progetto sono calati, alcune società sono rimaste ai vertici del mercato, partecipando attivamente al pilota e allocando le risorse ritenute adeguate per poterlo testare. Il mercato quindi appare pronto al prossimo passaggio, cioè la transizione verso la “normalità” con l’entrata in vigore delle disposizioni del TIDE dal gennaio 2025.

Per quanto riguarda invece la flessibilità locale, i 3 progetti pilota approvati da ARERA sono RomeFlex, EDGE, e MindFlex, le cui aste mostrano una significativa partecipazione da parte degli operatori: nelle cinque aste effettuate per RomeFlex e MindFlex sono stati saturati i contingenti disponibili e complessivamente è stato assegnato circa l’80% dei 29 MW previsti dai contingenti. Partecipare ai pilota, infatti, rappresenta un’occasione di sviluppare conoscenze ed entrare in questo mercato. La sostenibilità economica dei progetti è tuttavia ancora da verificare e dipende in larga misura dall’effettiva attivazione dell’asset per prendere parte al mercato della flessibilità locale e alla possibilità di estendere il suo impiego anche all’arbitraggio.

Il MACSE e i grandi sistemi di storage

Il meccanismo di approvvigionamento di capacità di stoccaggio elettrico (MACSE) è un sistema di incentivazione alla realizzazione di nuovi sistemi di accumulo, istituito con il decreto Legislativo 210/21 e teso a favorire gli investimenti nel più ampio processo di integrazione delle FER nel sistema elettrico e di efficientamento dei periodi di overgeneration. I sistemi di accumulo, soprattutto quelli di grandi dimensioni, presentano infatti un’elevata incertezza sui ricavi a fronte di costi significativi.

Il sistema si basa sull’organizzazione di aste competitive nelle quali gli assegnatari si impegnano a realizzare e rendere disponibile la capacità di accumulo in cambio di un premio annuale fisso. La disciplina è quindi strutturata per minimizzare il costo per il sistema e pertanto prevede che la principale forma di remunerazione per gli assegnatari dei contratti sia rappresentata dal corrispettivo fisso e non dall’attività sul mercato dei servizi, che viene scoraggiata attraverso gli obblighi di disponibilità e di restituzione.

Il meccanismo è aperto a qualsiasi tecnologia di stoccaggio che rispetti i requisiti tecnici minimi previsti, tuttavia esistono delle tecnologie di riferimento, che attualmente sono le batterie agli ioni di litio e i pompaggi idroelettrici. I risultati delle simulazioni economiche effettuate sugli archetipi di investimento che adottano la tecnologia delle batterie agli ioni di litio presentano una fattibilità economica teorica, specialmente se si decide di realizzare impianti tecnicamente prestanti e in grado di rispettare gli stringenti valori di riferimento previsti dalla relazione tecnica.

Nel Rapporto si affronta poi il caso della qualifica di un sistema che presenta performance tecniche ed economiche peggiorative rispetto ai valori di riferimento della relazione tecnica e dello studio sulle tecnologie di riferimento redatti da Terna. Nello specifico, il “Reference Case” prevede un incremento del 10% del costo di costruzione rispetto allo studio sulle tecnologie di riferimento (228 €/MWh), oltre alla necessità di sovradimensionare la potenza e la capacità della batteria del 27,5% per consentire uno stato di carica minimo durante il funzionamento del 15% e un degrado annuo della capacità pari all’1,5% (contro l’1% previsto).

In tale circostanza, l’incremento del CAPEX e il sovradimensionamento della batteria necessario a evitare le penali determinano un netto peggioramento delle performance economiche. Si può quindi concludere che l’effettiva profittabilità degli investimenti dipenderà dalla capacità degli investitori di riuscire a realizzare e a far operare gli impianti nei modi e nei tempi previsti dalla disciplina.